Moet er btw worden aangerekend op factureerbare kosten?

Soms vereisen bepaalde projecten dat je bedrijf kosten voorschiet aan je eindklant. Deze worden dan terugbetaald in de vorm van verschotten of factureerbare kosten. Dit doet de vraag over btw rijzen: moet btw worden aangerekend op doorfactureerbare kosten? Tegen welk tarief? Hoe ga je om met kosten waarvoor de btw niet aftrekbaar is?

In dit artikel nemen we de stappen met je door die je moet nemen om de btw op dit soort kosten door te berekenen. In feite kunnen ze soms een grote impact hebben op je cashflow.

Kan btw worden doorberekend op projectkosten?

Als een bedrijf btw-plichtig is (we zullen in de volgende paragraaf zien in welke contexten er geen btw wordt geheven op de levering van diensten), kan en moet het btw doorfactureren over doorfactureerbare kosten, zoals gespecificeerd op de fiscale site van de overheid :

"In het bijzonder moeten alle kosten die een belastingplichtige dienstverrichter maakt voor het verrichten van de dienst en waarvoor hij, naast zijn honorarium of vergoeding, terugbetaling van zijn klanten vordert, in zijn belastinggrondslag worden begrepen".

Er moet dus btw worden aangerekend op de factureerbare kosten. Er zijn dus twee mogelijke scenario's.

- De btw kan worden teruggevorderd: het bedrijf factureert de klant exclusief btw en past de btw toe op de totale dienst.

- De btw kan niet worden teruggevorderd, dus het bedrijf factureert inclusief btw.

Welke kosten zijn niet BTW-plichtig?

Uitbetalingen

Dit geldt met name voor de verschotten. Deze worden niet opgenomen in de omzet van het bedrijf dat als tussenpersoon optreedt. De factuur gaat rechtstreeks naar de eindklant, die dus de btw betaalt.

Bepaalde vrijstellingen door de aard

Volgens de wet zijn bepaalde activiteiten niet onderworpen aan btw, zoals :

- medische handelingen zoals consulten bij artsen, tandartsen, fysiotherapeuten, enz.

- erkende opleidingen: school- of universitair onderwijs, of zelfs bepaalde beroepsopleidingen,

- financiële transacties zoals leningen, deposito's en verzekeringen,

- goederen of diensten die in het buitenland worden verkocht.

Diensten gefactureerd door een zelfstandige ondernemer onder bepaalde voorwaarden

Met de status van auto-ondernemer kun je profiteren van de basisvrijstellingsregeling, die je vrijstelt van het betalen van deze belasting. Als je jaarlijkse omzet niet hoger is dan 37.500 (zie gedetailleerde bedragen op de belastingsite) per 2025, voor het verrichten van diensten, brengt de auto-ondernemer geen btw in rekening en vordert deze ook niet terug.

Welk btw-tarief moet ik toepassen bij het doorfactureren van uitgaven?

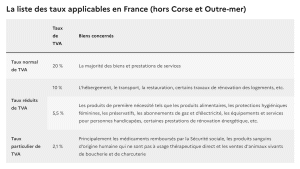

Het toe te passen btw-tarief varieert afhankelijk van het soort dienst of product.

Volgens de economie.gouvHier is de lijst met tarieven die van toepassing zijn in Frankrijk, met uitzondering van Corsica en de Franse overzeese departementen en gebiedsdelen, die andere tarieven hanteren.

Bron : economie.gouv

Een maaltijd in een restaurant tijdens een missie wordt bijvoorbeeld aan 10% aangerekend, parkeren aan 20% en een fles water om mee te nemen of in een supermarkt, die als een basisbehoefte wordt beschouwd, aan 5,5%.

| Kilometerkosten | / | Niet-terugvorderbaar | Geen belasting | 120 € INCL. BTW |

| Tol, taxi, brandstof | 20% | Terugvorderbaar | 100 EXCLUSIEF BTW | 120 € INCL. BTW |

| Trein, vliegtuig | 10% | Niet-terugvorderbaar | 110 EXCLUSIEF BTW | 132 € INCL. BTW |

| Hosting | 20% | Niet-terugvorderbaar | 120 EXCLUSIEF BTW | 142 € INCL. BTW |

| Maaltijden | 10% | Terugvorderbaar | 100 EXCLUSIEF BTW | 120 € INCL. BTW |

| Andere | 20% | Terugvorderbaar | 100 EXCLUSIEF BTW | 120 € INCL. BTW |

BTW-tarieven afhankelijk van het soort uitgave

In het geval van factureerbare kosten is het toe te passen tarief het tarief voor de levering van diensten.

Als onderdeel van een opdracht verstrekt een consultant een bedrijfslunch. Hierop is 10% btw van toepassing. Maar omdat de lunch onderdeel is van een opdracht, wordt deze gefactureerd tegen het volledige servicetarief, dus 20%.

Hoe pas je btw toe bij het herfactureren van een klant?

Dit zijn de stappen die je moet volgen als je kosten wilt doorbelasten aan een klant en btw wilt heffen.

Identificeer het type lading

Zijn dit echt factureerbare kosten of een uitbetaling? Ter herinnering: in het geval van een uitbetaling is het niet mogelijk om opnieuw te factureren door btw toe te passen.

Controleer het type service

Hebben de uitgaven betrekking op goederen of diensten waarover btw verschuldigd is? Zo ja, is deze btw aftrekbaar?

Btw is niet terugvorderbaar op bepaalde soorten uitgaven. Dit zijn onder andere kosten voor zakelijke maaltijden, accommodatie en overnachting. Je kunt een volledige lijst van niet-aftrekbare uitgaven vinden op de overheidsdienst website.

Bereken de prijs exclusief belasting

Bereken de prijs van de totale service, exclusief btw. Laten we een voorbeeld nemen: als agentschap reken je €10.000 exclusief btw voor het maken van een website. Je hebt €100 exclusief btw betaald voor een abonnement op een tool die je hebt geconfigureerd. Het totaal komt op €10.100 exclusief btw.

De bijbehorende btw toepassen

Je past het btw-tarief toe voor de totale dienst, d.w.z. voor het maken van een website: 20%. Uw totaalbedrag is dan €10.100 + 20%, dus €12.120. Als de kosten echter niet aftrekbaar zijn van btw, moeten ze inclusief btw worden gefactureerd.

Stel dat een uitzendkracht een klant uitnodigt voor een lunch en het bedrag van de rekening voorschiet, die €100 exclusief btw is. Het bedrag inclusief btw is dus €110 (€100 + 10% btw). Maar omdat de btw op zakelijke maaltijden niet aftrekbaar is, kan het bureau de €10 niet terugvorderen. Daarom brengt het de klant het volledige bedrag in rekening, €110, inclusief btw.

Bewijsstukken bijvoegen

We raden je aan om een voldoende gedetailleerde en duidelijke factuur bij te voegen om twijfel te voorkomen. Je kunt ook bewijsstukken bijvoegen, hoewel dit momenteel niet wettelijk verplicht is.

Er moet ook worden opgemerkt dat het wettelijk is om een marge toe te voegen aan doorgefactureerde kosten. Dit is soms gerechtvaardigd omdat herfacturatie administratief of projectmanagement met zich mee kan brengen. We raden je echter aan om je klant vooraf te informeren om misverstanden te voorkomen.

Wat zijn de beste praktijken voor het herfactureren van uitgaven?

Streng zijn

Om aan de belastingregels te voldoen, moet je zo nauwkeurig mogelijk zijn in je facturen.

Twee stukken informatie zijn essentieel en verplicht:

- je intracommunautaire btw-nummer als je bedrijf btw-plichtig is,

- het btw-bedrag dat is toegepast.

Anticiperen op uitstel van terugbetaling

Restituties duren over het algemeen lang vanwege de verwerkingstijden

rekeningen. Zelfs als je probeert om sneller betaald te krijgenduurt het vaak weken of zelfs maanden. Door je klanten regelmatig grote bedragen voor te schieten, kun je je cashflow in gevaar brengen.

Onderhandelen met de klant

Het doorfactureren van kosten brengt tijdrovende administratieve en boekhoudkundige procedures met zich mee. Wanneer je kunt, en wanneer je geen marge maakt op het doorfactureren van kosten, beperk dan het vooruitbetalen van kosten door te onderhandelen dat bepaalde kosten, zoals die met betrekking tot transport of accommodatie, door de klant worden gedekt of vooruitbetaald.

Automatiseer je facturering

Facturatie kan al snel een complexe aangelegenheid worden, dus automatisering zal je helpen om efficiënter en betrouwbaarder te zijn. Je kunt een speciale tool gebruiken zoals Stafiz, een alles-in-één oplossing ontworpen voor serviceprofessionals die geautomatiseerde facturatie biedt.

Er moet dus btw worden aangerekend op de factureerbare kosten. Het tarief waarmee rekening wordt gehouden is echter dat van de totale dienst, over het algemeen 20% voor diensten.

Herfactureren is een tijdrovend proces dat tot een minimum moet worden beperkt. Het kan je cashflow in gevaar brengen vanwege de doorgaans lange terugbetalingstermijnen. Bovendien brengt herfacturatie een nogal omslachtig administratief en boekhoudkundig proces met zich mee. Deze stappen kunnen echter gemakkelijker worden gemaakt door factureringssoftware te gebruiken die rekening houdt met deze situaties.

Veelgestelde vragen :

Franse belastingregels bepalen dat doorgefactureerde kosten beschouwd worden als een toevoeging aan je hoofddienst en onderworpen moeten zijn aan hetzelfde btw-tarief als je hoofddienst. Dus als je dienst onderhevig is aan 20% btw, pas je dit tarief toe op alle doorberekende kosten, zelfs als de oorspronkelijke aankoop onderhevig was aan een ander tarief (bijv. 10% voor maaltijden).

Voor uitgaven waarvoor de btw niet kan worden teruggevorderd (zoals bepaalde hotelkosten), factureer je het betaalde bedrag inclusief btw opnieuw en voeg je service-btw toe.